TRANSMETTRE À TITRE GRATUIT ET OPTIMISER SES DROITS DE MUTATION VIA LA SOUSCRIPTION D’UN PACTE DUTREIL

Votre projet de transmission de votre entreprise à votre ou vos enfant(s), se concrétise ? Vous envisagez d’opter en tout ou partie, pour une donation de parts sociales ? Vous souhaitez optimiser votre enveloppe de donation en passant par la souscription préalable d’un Pacte DUTREIL. Avantages fiscaux, procédure : on vous en dit plus sur ce régime de faveur !

Vous exercez votre activité professionnelle en société ? À terme, vous estimez que votre entreprise vaut une certaine valeur et qu’elle est transmissible ? Vous avez des enfants que vous pensez susceptible de reprendre votre activité ? Vous souhaitez les favoriser et faciliter la transmission ? Alors cet article peut vous intéresser !

Quand vient le moment de passer le flambeau, le dirigeant d’entreprise dispose de plusieurs alternatives pour transmettre sa société : céder à titre onéreux (cession de titres ou de fonds) ou à titre gratuit (donation de titres), en tout ou partie.

À ce titre, pour rappel, il est possible de donner à titre de partage anticipé, TOUS les 15 ans, un patrimoine professionnel/immobilier ou personnel, d’une valeur de 100.000€/par enfant/par parents en franchise de droits. Au-delà, la part reçue par chaque enfant est imposée au titre des droits de mutation, selon un barème progressif allant de 5% à 45% de la valeur reçue (selon le degré de parenté), et à charge en principe du donataire. Il reste possible de faire supporter les frais et droits de donation au donateur, sans que cela ne constitue une libéralité supplémentaire.

En complément de cet abattement personnel, dans l’idée de faciliter les transmissions d’entreprises intergénérationnelles des leviers ont été adoptés par le législateur, afin d’alléger le coût fiscal et conserver en France, des structures familiales pérennes.

FOCUS sur le Pacte DUTREIL adopté en 2003[1]

Le dispositif du Pacte DUTREIL qui a survécu depuis 20 ans, à l’ensemble des clivages politiques, permet notamment aux sociétés existantes depuis plus de 2 ans, et ayant une activité[2] industrielle, commerciale, artisanale, agricole, libérale, ou de holding animatrice, de façon prépondérante de prétendre à un abattement à hauteur de 75% sur la valeur des titres ou de l’entreprise transmise.

À noter que cette exonération partielle est cumulable avec d’autres dispositifs (ex : exonération à hauteur de 50% des droits reçus en pleine propriété lorsque le donateur a moins de 70 ans[3]).

L’objectif étant d’optimiser encore davantage les droits de mutation/succession en réduisant la base imposable.

L’éligibilité à ce régime de faveur est soumise au respect de plusieurs conditions :

- Donner un ensemble de titres représentant au moins 17% des droits financiers et 34% des droits de vote de la Société lorsqu’elle est non cotée / 10% des droits financiers et 20% des droits de vote pour une Société cotée ;

- Signer un engagement unilatéral collectif de conservation des titres pendant 2 ans (à souscrire par le donateur et les donataires en amont de l’opération de donation) ;

- Signer un engagement individuel de conservation des titres pendant 4 années supplémentaires commençant à courir à la fin de l’engagement collectif (à souscrire par les donataires) ;

- S’assurer qu’au moins un des donataires (ou son conjoint, partenaire ou concubin notoire) exerce pendant les 3 années qui suivront la donation, son activité principale ou une fonction de direction dans la société ;

Le non-respect de l’une de ces conditions pendant la durée des engagements se voit sanctionner par l’exigibilité du complément des droits de donation économisés et l’application d’intérêt de retard (2,4% à l’année). Des assouplissements ont été prévus pour des cas particuliers : transmission de titres démembrés, apport de titres à une société holding ou interposée, etc…

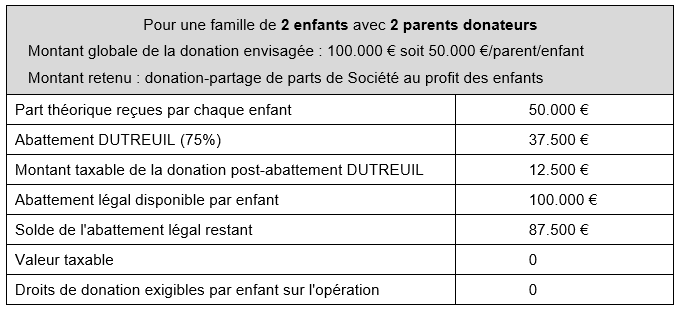

Concluons par un exemple concret :

Notre préconisation

Maîtriser les enjeux de vos choix patrimoniaux, et faîtes vous accompagner par notre Service Transmission/Reprise et Croissance externe. 02.41.05.31.39

[1] Dispositif instauré par la loi n°2003-721 du 1er août 2003 et codifié aux article 787 B et C du Code Général des Impôts.

[2] Les sociétés civiles (ex : SCI) ne sont pas éligibles au dispositif.

[3] Article 790 du Code général des impôts